2023年10月1日より始まったインボイス制度。

申請手続きはもうお済でしょうか?この記事にたどり着いたということは、「まだ申請していないからどうしよう、でも意味が分からない」といったところでしょうか?

今回は、本サイトのテーマである個人事業主やフリーランスの方のためにインボイス制度とは何か、仕組みや例、登録方法をできるだけわかりやすく図解や表を交えて解説していきます。

インボイス制度とは?何のために導入されたのか

インボイス制度とは、複数税率(通常税率の10%と軽減税率の8%の消費税)に対応した仕入税額控除の方式を指します。

請求書や納品書、領収書など対象となる書類に対して、適格請求書(インボイス)に必要な内容を記載することで、仕入税額控除ができる制度です。

また、インボイス制度の正式名称は「適格請求書保存方式」と言います。

複数税率の採用による記載ミスや不正を防ぐことを目的としてインボイス制度が始まりました。

インボイスとは?該当する書類

インボイスとは、法律で定められた規定の項目が正しく記載されている請求書のことを指します。

適格請求書とありますが、請求書だけでなく以下の書類も該当します。

- 請求書

- 納品書

- 領収書

- 仕入れ明細書

- レシート

課税事業者のインボイス制度の影響 これまでと現在の違い

.jpg)

.jpg)

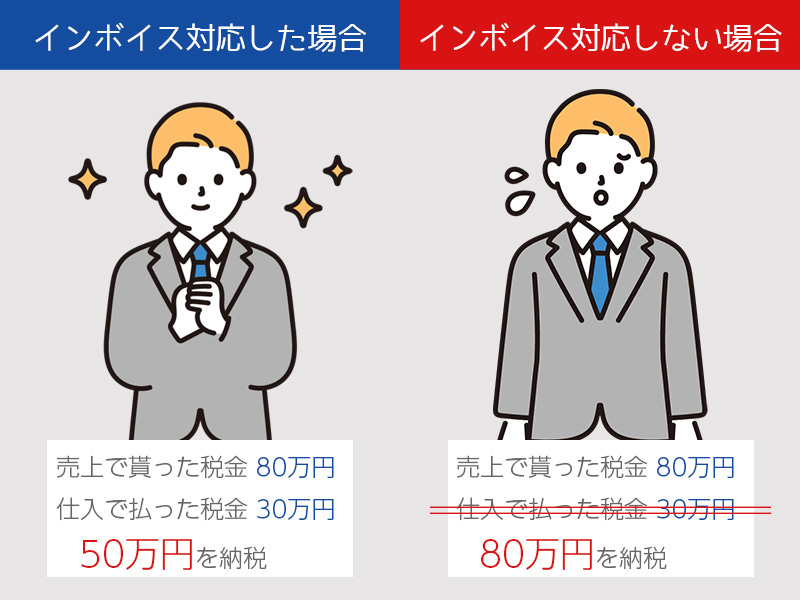

上記図解のように、あなたが課税事業者の場合、これまでの消費税の仕組みとインボイス制度開始後の現在との違いとして消費税を納税する金額が大きく変わってきます。

| インボイス制度開始前(これまで) | インボイス制度開始後(これから) |

| 課税事業者は課税売上の税額-仕入の税額を差し引いた金額=納税額 ◎ | インボイス対応ならこれまで通りでOK 仕入税額控除が可能です 課税事業者はその取引の課税売上の税額-仕入の税額を差し引いた金額=納税額 ◎インボイス非対応なら 課税事業者はその取引の課税売上の税額=納税額となります。 |

上記の比較表にあるように、インボイスは仕入税額控除に影響を及ぼす制度と言えます。

これから取引先がインボイス対応事業者、非対応事業者と混在するケースが頻繁にみられると予想されます。

インボイス非対応業者との取引に関しては仕入税額控除ができないことになります。

インボイス(適格請求書)への記載が必要な項目

インボイス(適格請求書)は、何をもって「適格」とされるでしょうか。

法律で定められた項目には、以下があり、これらが記載されていない=インボイス(適格請求書)として認められません。

- インボイス発行事業者の氏名または名称

- インボイス登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分して合計した金額及び適用税率

- 税率ごとの消費税額

- インボイスを交付される事業者の氏名または名称

インボイス(適格請求書)は2つの種類ある

ただし、「不特定多数の顧客との取引」をする業種では、この記載ルールでのインボイスの発行が難しい場合があります。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限る。)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

参照元:国税庁 適格請求書等保存方式(インボイス制度)の手引き より

この状態を回避するために、インボイスには「適格請求書」と「簡易適格請求書」という2種類の適格請求書があります。

適格請求書と簡易適格請求書の違いを比較

適格請求書と簡易適格請求書の違いを比較してみました。

| 適格請求書 | 簡易適格請求書 | |

| インボイス発行事業者の氏名または名称 | インボイス発行事業者の氏名または名称 | ① |

| インボイス登録番号 | インボイス登録番号 | ② |

| 取引年月日 | 取引年月日 | ③ |

| 取引内容 | 取引内容 | ④ |

| 税率ごとに区分して合計した対価の額(税抜or税込)及び適用税率 | 税率ごとに区分して合計した対価の額(税抜or税込) | ⑤ |

| 税率ごとの消費税額 | 税率ごとの消費税額または適用税率 | ⑥ |

| インボイスを交付される事業者の氏名または名称 | ⑦ |

適格請求書と記載例

まずは、適格請求書とはどんなものを指すのか記載例を僕が普段愛用している会計ソフトfreeeでパパっと作ってみました。

※リアルなインボイスの登録番号が出てしまっていたので一部ぼかしています(笑)

適格請求書と簡易適格請求書の違いを比較した表の横に番号を振っており、適格請求書のサンプルの該当箇所にも番号を振っていますので照らし合わせてみてください。

僕のようなBtoBビジネスの方の多くはこの適格請求書の形式が該当します。

例.jpg)

サンプルとして10%と8%の取引を入れていますが、僕の場合は10%の取引しかないので、このサンプルよりもう少しスッキリしていますね。

お使いの会計ソフトや自作の請求書のデザインによって見た目は異なりますが、要は必須項目はしっかり記載してよってことです。

簡易適格請求書と記載例

僕のようなBtoBビジネスの方は適格請求書の形式でインボイスを発行できますが、BtoCビジネスの方は次に挙げるような「簡易適格請求書」の形式でインボイスを発行することが多いでしょう。

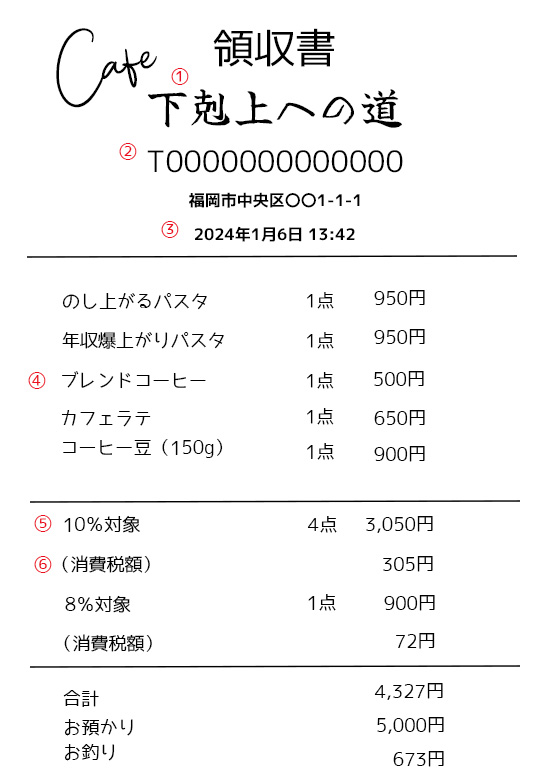

架空のカフェ「下剋上への道」で飲食を行い、コーヒー豆を購入した際の簡易適格請求書の記載例を作りました。

簡易適格請求書では、⑥税率ごとの消費税額または適用税率(どちらか、どちらも記載でもOK)⑦のインボイスを交付される事業者の氏名または名称は無しで構いません。

このように小売業や飲食業など先述した業種に該当する業種は「簡易適格請求書」を採用することができます。

インボイス(適格請求書)を発行するには登録申請が必要

インボイス制度開始にあたり、だれでもインボイス(適格請求書)を発行できるわけではありません。

インボイス(適格請求書)を発行するには、適格請求書発行事業者として登録申請を済ます必要があります。

適格請求書発行事業者とは

適格請求書発行事業者とは、インボイス(適格請求書または簡易適格請求書)を発行できると所轄する税務署に許可が下りた事業者のことを指します。

適格請求書発行事業者として許可が下りていない事業者はインボイスの発行ができません。

インボイス(適格請求書)の登録申請方法(流れ)

インボイス(適格請求書)の登録申請には、適格請求書発行事業者の登録申請を提出しなければいけません。

まずは適格請求書発行事業者登録申請書を国税庁のホームページからダウンロードして、納税地を所轄するインボイス登録センターに提出ます。

インボイス(適格請求書)の申請方法は主に以下の3つです。

- 適格請求書発行事業者登録申請書を郵送する

- 適格請求書発行事業者登録申請書をe-Taxで送付する

- 適格請求書発行事業者登録申請書を対応している会計ソフトの機能を使って送付する

本来であれば2023年3月31日まで、それから延長され2023年9月31日までとされましたが、現在まだインボイスの登録申請がお済みでない方もいらっしゃると思います。

2023年10月2日以降でもインボイスの登録申請(適格請求書発行事業者の登録申請)は可能ですが、提出日から15日以降の日を事業者の登録希望日として記載しておくことが必要です。

インボイスの登録申請ができる事業者とできない事業者

インボイスを発行できる適格請求書発行事業者になるには事前に登録申請が必要ですが、登録申請できる場合とできない場合があります。

インボイスを発行できる適格請求書発行事業者になるためには、まず「消費税の課税事業者」であることが条件です。

個人事業主の中には消費税の納付義務がある「課税事業者」と消費税の納付義務がない「免税事業者」と2種類が存在します。

念のため簡単ではありますが、課税事業者と免税事業者について合わせて解説します。

消費税の課税事業者

課税事業者とは、以下どちらかの条件が当てはまる事業者を指します。

- 基準期間である「前々年の課税売上高」が1,000万円を超えている

- 特定期間である「前年の1月1日から6月30日の課税売上高」が1,000万円を超えている

例え基準期間に課税売上高が1,000万円を超えていなくても、特定期間に課税売上高が1,000万円を超えると課税事業者となりますので、勘違いしないように注意しましょう。

条件に当てはまる場合、課税事業者(納税義務のある事業者)となりますので、税務署に消費税課税事業者届出書を提出しなければいけません。

ちなみに以前は超えていたが、ある時期から基準期間、特定期間共に課税売上高が1,000万円を超えなくなった場合、「消費税の納税義務者でなくなった旨の届出書」に記入し、税務署に届け出ます。

消費税の免税事業者

一方、免税事業者とは、以下のいずれか条件が当てはまる事業者を指します。

- 開業一年目

- 基準期間である「前々年の課税売上高」および、特定期間である「前年の1月1日から6月30日の課税売上高」が1,000万円を超えていない

開業一年目は、そもそも基準期間、特定期間が存在しませんので必然と免税事業者となります。

開業二年目は、基準期間はありませんが、特定期間はありますので、条件にあてはまるかどうかで免税事業者となります。

また、開業三年目は基準期間、特定期間ともに存在しますので、条件に当てはまるかどうかです。

インボイス(適格請求書)発行事業者になるには課税事業者になる必要がある

今回新たに始まったインボイス制度では、インボイス(適格請求書)発行事業者となる登録申請が必要です。

更には、適格請求書発行事業者となる場合、課税事業者であることが条件となります。

課税事業者である

インボイス(適格請求書)発行事業者になるかメリットとデメリットを理解して、判断することが必要となります。

インボイス(適格請求書)発行事業者になるメリットとデメリット

インボイス(適格請求書)発行事業者になるか、ならないかを判断するために、まずはメリットとデメリットを理解しておきましょう

インボイス(適格請求書)発行事業者になるメリット

インボイス(適格請求書)発行事業者になるメリットとしては主に以下があります。

特に注目すべきは仕入税額控除とコスト削減や業務効率化ですね。

インボイス制度が始まるにあたり、これまでの消費税の仕組みに今回のインボイス制度が加わった構図となります。

また、2024年1月1日からは電子帳簿保存法の適用が開始されますので、その影響もあります。

- インボイスを発行できる

- 取引先とあなたの双方とも仕入税額控除を利用できるため、対等な関係性を保てる

- 電子インボイスの導入がしやすくなるため、コスト削減と業務効率化に繋がる

インボイス(適格請求書)発行事業者になるデメリット

一方、インボイス(適格請求書)発行事業者になることデメリットは主に以下があります。

注目すべきは仕入税額控除に関して、今後は取引間で、どちらか「損をする」という状態。

更には、状況によってはあなたもしくは、取引先が、今後の取引内容や取引金額取引の見直しを図らなければいけない場合も出てきます。

以前もこれからもそうですが、新たな法律ができる度に、私たち事業者はその都度対応しなければいけませんので、手間や導入コストは仕方ないことではないでしょうか。

- 取引先はインボイス発行事業者であなたはそうでない場合(その逆も)、取引先が損をする(その取引が仕入税額控除の対象とならない)

- 取引先によってはインボイス発行事業者の登録をお願いされる、または、今後の取引継続の判断が変わる可能性がある

- 上記2点、逆の立場もありえる(あなたがインボイス発行事業者で取引先がそうでない場合)

- 経理業務の負担が増える(2023年10月1日以前と以後の振り分けや免税事業者だった場合の納税の処理も増える)

- インボイス対応のシステムの導入(現在利用している会計ソフトやPOSレジ、各種書類のフォーマットなど)

一緒に知っておくべきインボイス制度の経過措置

2023年10月1日より始まったインボイス制度には一定期間、条件の経過措置が設けられています。

あなたやその取引先がインボイス対応していなくても「買い手」は一定の期間と条件がある経過措置を受けることが可能です。

インボイス制度における経過措置と期間

| 仕入税額控除に関する猶予期間 | |

| ~2023年9月31日まで | 全額仕入税額控除が可能 |

| 2023年10月1日~2026年9月30日まで | 80%仕入税額控除が可能 |

| 2026年10月1日~2029年9月30日まで | 50%仕入税額控除が可能 |

| 2029年10月1日~ | 全額仕入税額控除できなくなる |

インボイス制度に対して「何もしない・考えない」スルーは厳禁

2023年10月1日より開始されたインボイス制度。

今回のインボイス制度だけでなく、私たち事業者には、日々の業務の他にも様々な社会的状況の変化に対して、何かしら判断や対応が求められます。

新法や新制度に対して「何もしない・考えない」といった自分都合の行動や判断は、時に取引先のみ不公平な状況を生んでしまうこともあります。

しっかりインボイス制度と仕組みを理解したうえで、インボイス事業者になるべきかならなくてもよいのかを判断することが大切です。

わからないのであれば、わかるまでインプットを、そして素早くアウトプット、行動に移しましょう。

フリーランスになったあなた。軌道に乗った方、そうでない方も来年はより繁栄しますように。。。さて、初めてフリーランス(個人事業主)になった方には新たな壁が立ちはだかってきます。そう確定申告です。最初はわからない事が多く不安に感[…]

念願の独立、まずはじめに行うこととして「開業届」の提出があります。初めて個人事業主やフリーランスとして働くあなたにとって様々な手続きは書き方や出し方が分からず不安なものですね。今回は個人事業主やフリーランスの開業届について解[…]

日本国内においても働き方の多様化が進み、年々フリーランスとして働く人が増えています。本記事は、フリーランスの定義とよく比べられる個人事業主や会社員との違いから、フリーランスとして働くにあたっての準備や手続きについて解説していきます。[…]